参与虚拟配资对个人信用评分有何具体影响

在金融科技快速发展的背景下,虚拟配资凭借低门槛和高杠杆吸引着大量投资者。这种通过非正规渠道放大资金规模的投机行为,正在悄然改变着个人信用生态。信用评分作为金融活动的"经济身份证",其动态变化折射出市场参与者的风险轨迹。

资金链断裂触发连锁反应

杠杆操作放大了交易风险敞口,当市场价格波动超出预期时,强制平仓可能引发连环违约。某券商2023年内部数据显示,参与虚拟配资的客户中,32%因保证金不足触发强制平仓机制,其中近半数出现跨平台债务逾期。

信用评估机构对短期高频违约行为尤为敏感。深圳某征信机构负责人透露,他们已将虚拟配资平台的交易数据纳入评分模型,单次强制平仓记录可能导致信用分下降10-15分。这种负面记录在征信报告中保留周期长达三年,直接影响后续信贷审批。

法律合规性埋藏隐形

虚拟配资游走于监管灰色地带的特点,使其参与者面临政策风险。中国在《2022年金融稳定报告》中明确将未经许可的配资活动列为重点监测对象,相关交易记录可能被标记为"高风险金融行为"。

司法实践中的判例更具警示意义。杭州互联网法院2023年审理的某案件中,当事人因虚拟配资违约被列入失信名单,其在申请住房贷款时遭遇银行系统自动拦截。这种因参与违规金融活动导致的信用污点,往往比普通债务逾期更难消除。

信息泄露加剧信用危机

非正规配资平台的数据安全问题不容小觑。国家互联网应急中心检测发现,73%的虚拟配资APP存在严重安全漏洞,用户身份信息和交易记录面临泄露风险。2022年某配资平台数据泄露事件导致5.6万用户信息流入黑市,部分受害者遭遇"被贷款"诈骗。

信息盗用引发的信用损害具有滞后性特征。西南财经大学信用管理研究所追踪案例显示,信息泄露平均在8-14个月后才会显现为异常信贷记录。受害者往往需要耗费数月时间进行信用修复,期间可能错失重要融资机会。

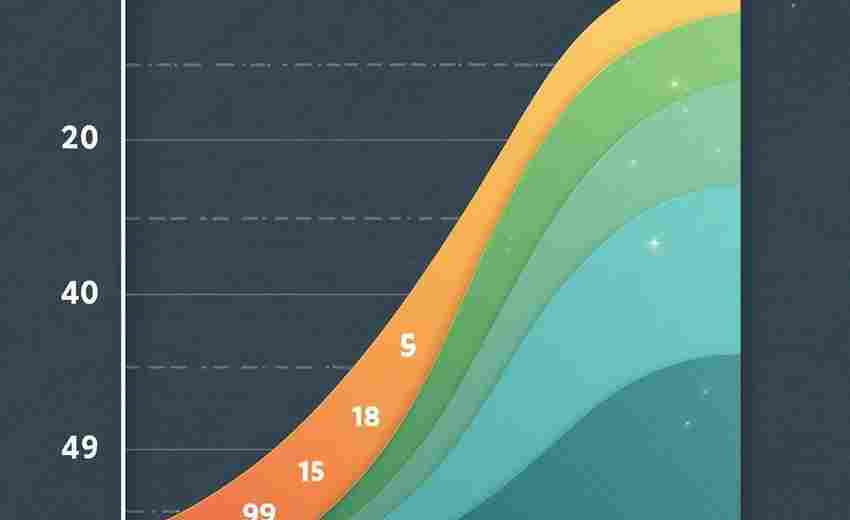

市场波动放大负债风险

虚拟配资特有的高杠杆特性,将市场波动转化为信用风险的放大器。当标的资产价格波动超过5%时,10倍杠杆用户的亏损幅度就可能突破保证金红线。这种非线性风险在加密货币等新兴市场尤为突出,芝加哥大学研究显示,参与加密资产配资的投资者违约概率是传统市场的3.2倍。

信用修复难度随市场波动呈指数级上升。在2023年某贵金属价格剧烈波动期间,参与虚拟配资的投资者平均信用分下降幅度达到41分,远超普通投资亏损造成的7-12分降幅。这种剧烈波动记录会被信用模型识别为"非理性投资行为",产生长期负面影响。

上一篇:参与校外实践教学需要提前准备哪些材料 下一篇:参加和平里一小社团活动对学生有哪些好处