如何根据家庭预算分配重疾险保费比例

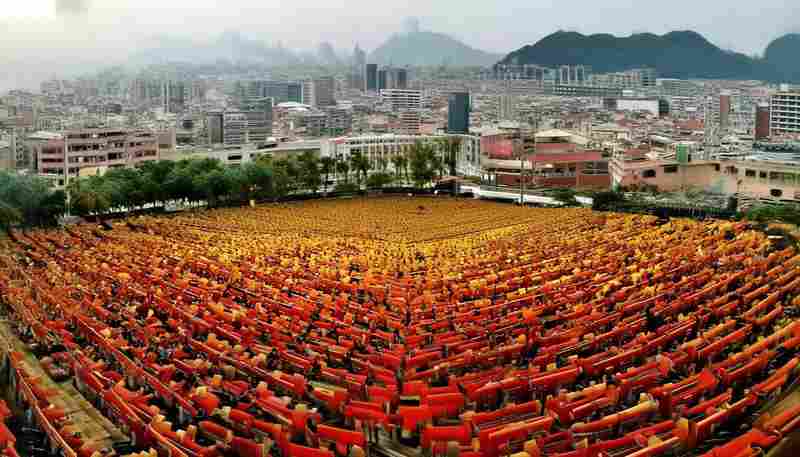

家庭预算与重疾险保费的合理配置,是现代风险管理体系中的重要课题。数据显示,我国恶性肿瘤年新发病例达457万例,心脑血管疾病住院费用年均增速超过10%。面对不确定的健康风险,如何在有限的家庭财务资源中科学分配保费支出,既避免保障缺口又防范过度投保,成为每个家庭需要解决的现实难题。

收入分层原则

家庭年收入是保费分配的基准线。保险行业协会建议,重疾险保费应控制在家庭可支配收入的5-8%区间。对于年收入30万元的三口之家,建议将1.5-2.4万元作为保费预算上限。需要区分固定收入与浮动收入,将保费支出锚定在稳定的工资性收入部分。

对于收入结构复杂的家庭,可采用"核心收入法"。将基础薪资、定期理财收益等稳定性收入作为计算基数,项目奖金、投资收益等波动性收入按30%折算后纳入预算。这种动态测算方法既保证保费支付能力,又为其他财务目标留出空间。

健康风险优先级

家庭成员的健康状况直接影响保障需求。慢性病患者、有遗传病史者应提高保额配置,根据《中国卫生统计年鉴》,高血压患者发生心脑血管意外的概率是健康人群的3.2倍。建议此类人群保额至少覆盖3年收入,而非健康人群可适度降低至2年收入标准。

年龄与性别差异需要特别考量。30-50岁群体占重疾理赔案例的68%,这个"家庭支柱"阶段应配置更高保额。而儿童重疾险可侧重特定疾病保障,参照北京儿童医院数据,白血病治疗费用中位数约40万元,对应保额设置需覆盖治疗与康复成本。

负债压力测算

家庭负债水平是保费调整的关键参数。当房贷、车贷等长期负债超过家庭年收入50%时,建议采用"负债保障倍数法"。例如月供1万元的家庭,重疾险保额应至少包含60个月的基础负债,确保突发疾病不影响偿债能力。

对于高杠杆家庭,可建立"保障准备金池"。将保费支出的20%用于购买可转换年金保险,在未发生理赔的情况下,60岁后可转换为补充养老金。这种设计既强化保障功能,又提高资金使用效率。

产品组合策略

消费型与返还型产品的组合运用能优化支出结构。30岁投保人选择70%消费型+30%返还型的组合方案,相较纯返还型产品,相同保额下保费支出降低42%。通过定期险与终身险的期限搭配,可实现保障期间与家庭责任期的精准匹配。

保额阶梯式设计提升资金效用。建议设置基础保额覆盖治疗费用,额外保额对应收入补偿。例如配置50万元基础医疗保额+3倍年收入补偿保额,既能应对重大治疗支出,又可维持家庭正常运转。

动态调整机制

家庭财务审查应建立年度评估机制。当家庭收入增长15%以上、负债减少30%或家庭成员结构变化时,需重新测算保费比例。清华大学家庭金融研究显示,定期调整保障计划的家庭,抗风险能力比静态规划家庭提升2.3倍。

利用保险科技工具实现智能管理。部分平台已开发出"家庭保障仪表盘",接入财务数据后能自动生成优化建议。这类工具通过机器学习算法,可识别93%以上的保障缺口,使保费分配更趋科学合理。

在人口老龄化与医疗成本攀升的双重压力下,重疾险保费的科学配置已成为家庭财务健康的重要基石。建议每两年进行专业保障检视,结合家庭生命周期调整保障方案。未来研究可关注区域医疗成本差异对保额标准的影响,以及保险科技在个性化方案设计中的深度应用。通过动态优化的保费分配策略,方能在风险防范与财务自由之间找到最佳平衡点。

上一篇:如何根据家庭环境选择路由器的双频或三频模式 下一篇:如何根据市场趋势动态调整交易对象